价格暴涨一针难求 国内厂商率先冲破垄断的百亿蓝海赛道

近日,辉瑞硕腾的猫三联(“妙三多”)宠物疫苗涨价,全国唯一一款,持续缺货。

此次事件背后反映出的深层次问题是如何尽快摆脱进口依赖,实现国产替代。

面对我国宠物疫苗市场种类单一、数量少、且由外资企业主导的现状,可以说充满挑战,但也充满机遇。

宠物疫苗市场存在哪些机遇? 哪些相关龙头企业值得关注?

01 犬猫疫苗销量占比高,但被进口品牌垄断

近年来,随着人们生活水平的提高,宠物主人的数量逐渐增多,宠物猫、宠物狗在街头随处可见,这也催生了宠物疫苗的市场需求。

所谓宠物疫苗,顾名思义,就是预防和控制各种宠物疾病的特殊生物制品。 与经济动物相比,它们主要针对伴侣动物,如狗、猫、马、兔等进行免疫。

由于狗和猫是生活中最常见、接触最频繁的宠物,因此接种疫苗的比例相对较高。 据Mordor Intelligence报告统计,2018年狗疫苗、猫疫苗、马疫苗销售收入分别为15.4亿美元、13.3亿美元、1.7亿美元,占全球的51%、44%、44%。宠物疫苗销售收入分别。 5%。

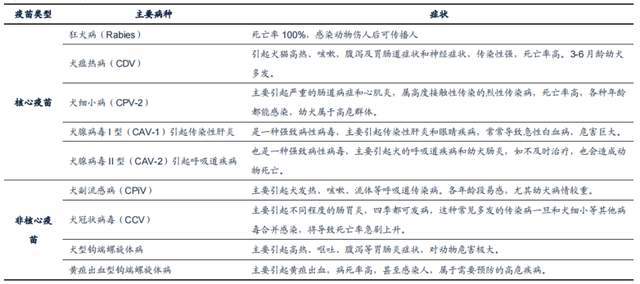

在犬类疫苗方面,宠物犬需要预防的传染病有很多种。 其中狂犬病、犬瘟热、犬细小病毒等均具有高度传染性、死亡率高,因此是传播范围最广、威胁最严重的疾病。 。 相应地,这三大疾病的疫苗在宠物狗疫苗的收入结构中占比较高。

尤其是狂犬病,死亡率达到100%,受感染的动物受伤后可传播给人类。 根据世界卫生组织公布的数据,全球99%的狂犬病死亡是由患有狂犬病的家犬咬伤造成的。 每年约有 55,000 人死于狂犬病,儿童尤其容易感染这种疾病。

同时,根据世界卫生组织的研究,给狗、猫和其他动物接种疫苗是预防人类狂犬病最经济有效的方法。 当犬只免疫覆盖率达到70%以上时,可以有效预防狂犬病的传播。 因此,宠物疫苗具有极强的消费属性。

(宠物狗常见传染病及需要预防的传染病数据来源:硕腾官网、广发证券发展研究中心)

为了减轻宠物在疫苗免疫过程中的应激反应,一般都会以联合疫苗的形式对宠物常见疾病进行免疫,以达到一针多防的效果。

目前,市场上宠物狗的组合疫苗种类较多,从犬二联疫苗(预防犬瘟热、犬细小病毒)、犬三联疫苗(预防犬瘟热、犬细小病毒、冠状病毒)到犬八联疫苗等。疫苗(预防犬瘟热、犬细小病毒和冠状病毒)。 预防犬瘟热、犬细小病毒、犬副流感、犬腺病毒Ⅰ、Ⅱ型、冠状病毒等。

猫疫苗方面,宠物猫的核心疾病主要是猫泛白细胞减少症引起的猫瘟热、猫疱疹病毒1型引起的传染性鼻气管炎、猫杯状病毒引起的猫鼻结膜炎、猫细小病毒等。 病毒性疾病、狂犬病等,前三种病毒的联合疫苗是目前猫最常用的三联疫苗。 比如上面提到的辉瑞硕腾的“妙三朵”。

但从市场结构来看,我国宠物疫苗市场目前被进口品牌垄断。

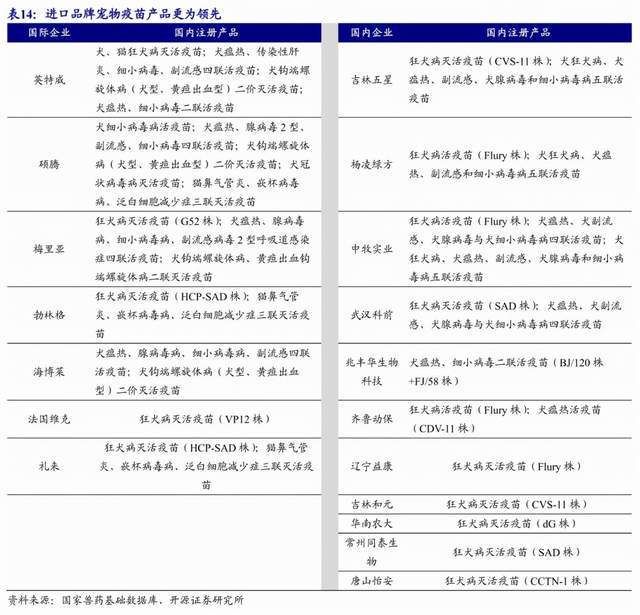

开元证券在研报中表示,目前国内厂商的产品质量和品类均远远落后于进口厂商。 国内多数厂家仅获批狂犬病疫苗,猫狗联合疫苗品种较少,特别是猫疫苗产品。 国内厂商均注册,因此绝大多数份额被硕腾、英维特(2013年被默沙东收购)、梅里亚(被勃林格殷格翰收购)等外资品牌占据。

02 我国宠物疫苗市场仍是蓝海,未来增长空间巨大。

如前所述,宠物疫苗作为动物疫苗行业的重要子品类,具有极强的消费属性。

在我国宠物主人数量逐渐增加、宠物疫苗消费量增加、市场渗透率较低等因素影响下,国内宠物疫苗市场目前正进入黄金发展期。

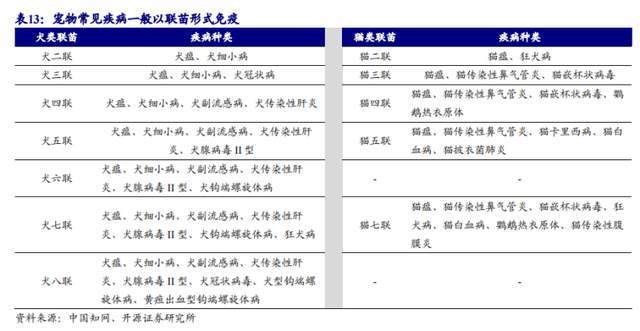

总体来看,随着养宠家庭渗透率以及单只宠物人均消费量的持续提升,国内宠物行业目前正处于快速发展阶段。 据《中国宠物行业白皮书》统计,2019年中国城市宠物(狗、猫)消费市场规模首次突破2000亿大关,达到2024亿元,较2018年增长18.5%,近10年复合增长率达34.55%。

一方面,随着我国人口和经济结构的变化、城市独居人口增多以及老龄化加速等,对陪伴宠物的需求增多,导致宠物数量不断增加。国内宠物主人和宠物数量继续上升。 2018年至2020年年复合增长率均在5%左右,宠物主人人均养宠物数量保持在1.6只左右。 但家庭宠物的普及率仅为23%左右,在国际上仍处于较低水平。

同时,2019年我国单一宠物医疗消费排名仅次于宠物用品。 单只宠物狗年均消费5580元,其中医疗消费占28%; 单只宠物猫年均消费4311元,其中医疗消费占比34%。

另一方面,尽管我国宠物数量众多,但宠物疫苗普及率较低。

浙商证券研报显示,2020年我国宠物保有量约为10084万只,其中宠物狗5222万只,宠物猫4862万只。 但目前国内宠物疫苗普及率不足3%,与国外发达国家40%的水平仍有较大差距。

这意味着,目前我国宠物疫苗市场仍是蓝海,但未来整体行业周期向好,增长空间巨大。 因此,随着宠物诊疗消费的到来,国内宠物疫苗市场已成为不可忽视的绝佳投资赛道。

据国盛证券研究报告显示,国内宠物数量已突破9900万只。 按目前国内宠物疫苗消费价格50-100元/管(进口疫苗更贵)计算,宠物疫苗消费理论市场规模为50-100元。 1亿左右,扩张空间巨大。

但从目前的市场情况来看,我国宠物疫苗市场被国际知名厂商牢牢控制,更多依赖进口产品。

由于国际动物保健品巨头产品多样高效、疗效显着、营销渠道完善,而从国外品牌的产品梯队来看,硕腾、英特威、勃林格殷格翰等国际知名品牌已覆盖犬类和疫苗领域。猫用品种具有更先进的产品优势,基本占据国内宠物疫苗高端市场。

相比之下,国内宠物医疗产品起步较晚。 宠物疫苗领域产品布局较少,产品品种单一。 主要集中在狗疫苗领域,而猫疫苗仍需突破。 因此,短期内宠物药品和疫苗仍将依赖进口。

不过,近年来,国内动保企业受到国家政策的鼓励,纷纷布局宠物疫苗。 目前拥有狂犬病灭活疫苗、犬二联疫苗、犬四联疫苗等产品储备和生产能力,以及较为丰富的正在开发的猫疫苗管线。

未来,随着研发创新能力的提升,我国必将迎来国产替代的快速发展时期。

03 国产宠物疫苗“先锋”

如上所述,目前我国宠物疫苗市场产品类型单一、数量较少,产品以犬疫苗为主。

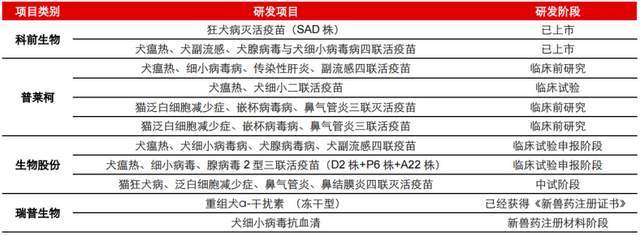

目前,国内布局宠物疫苗的上市公司包括博泰生物、普莱科、瑞普生物、科前生物、中牧股份、海利生物、大北农等。

科前生物于2020年9月在科创板上市,主要营收来自猪疫苗(2020年营收8.14亿元,占总营收96.53%); 其次是家禽疫苗,收入1270.5万元,占比1.51%; 宠物疫苗业务占比较低,实现营收108万元,同比增长24.58%,毛利率38.09%,同比增长28.66个百分点。

目前,科前生物已经拥有较为成熟的宠物疫苗产品并已上市。 其中,“科王优”狂犬病灭活疫苗(SAD株)和“科王福”犬瘟热/犬副流感/犬腺病毒和犬细小病毒四联活疫苗产品均已于2021年上半年进入市场销售。 这两款产品均采用本地分离的病毒株和先进的纯化工艺。 它们使用时安全无压力,可以有效检测抗体。 它们现已获得警犬使用认证。

此外,在研发管线方面,科前生物的猫瘟热/猫杯状/猫疱疹病毒三联灭活疫苗目前已完成疫苗毒株筛选、毒力模型建立、生产工艺优化、功效评价等实验室研究。 。

(上市公司宠物产品布局数据来源:上市公司年报、长江证券研究所)

中牧股份是一家产品品种齐全、生产能力和产量较大的兽用疫苗生产企业。 业务涵盖兽用生物制品、兽用化学品、饲料及饲料添加剂、贸易四大业务板块。

其中兽用生物制品种类繁多,包括高致病性禽流感疫苗、口蹄疫疫苗、猪圆环病毒灭活疫苗、猪伪狂犬病活疫苗、狂犬病灭活疫苗等各类常规兽用疫苗。 产品和诊断制剂。

目前,中牧股份江西生物制药厂拥有狂犬病灭活疫苗(PV/BHK-21株)和犬瘟热/犬副流感/犬腺病毒、犬细小病毒四联活疫苗两个产品的生产批准文号。 。 2019年,中牧股份还与疯狂小狗达成战略合作,共同开拓宠物领域。

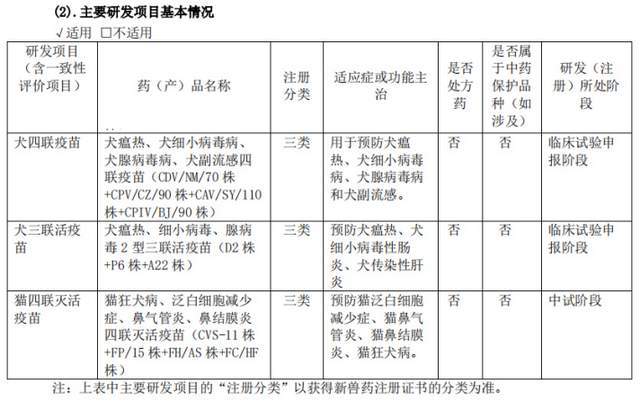

博泰生物是中国动物疫苗领域的领导者,产品种类涵盖猪用、家禽用、反刍动物用、宠物用四大系列100多种动物疫苗。

为了布局宠物疫苗,博泰不仅通过收购辽宁益康获得狂犬病疫苗资质,目前还拥有犬四联疫苗(处于临床试验应用阶段)、犬三联活疫苗(处于临床试验应用阶段)、猫四联灭活疫苗(中试阶段)等宠物疫苗正在研发中。

2019年10月,生物科技股份有限公司全资子公司金宇宝灵与日本知名动物保健公司共立制药共同投资1.6亿元设立金宇共立,从而引入日本共立制药株式会社。有限公司成熟的宠物多联多价疫苗及其研发技术,共同开拓国内宠物动物保健市场。

(生物科技宠物疫苗研发管线来源:2020年财报)

Pleco的主要收入来自家禽疫苗和抗体、化学品和猪疫苗。 2020年,其收入分别占总收入的38.44%、30.84%、28.37%。

截至2020年底,普莱科共获得狂犬病灭活疫苗(r3G株)、兔三联灭活疫苗等7个新兽药注册证。 同时,在宠物疫苗方面,普莱科灭活狂犬病疫苗(r3G株)获得新兽药证书,犬瘟热和犬细小病毒双活疫苗(DP)进入临床试验阶段,犬四联疫苗( DHPPi)、猫三联疫苗(FPV+FCV+FHV)等项目进展顺利。

此外,康华生物作为国内首家、目前唯一一家人二倍体野生疫苗生产企业,近年来也进军宠物疫苗行业。

2020年8月,康华生物以自有资金2800万元收购广西益药生物科技(现更名为广西爱培生物科技)10.00%股权,同时还获得了标的公司的“狂犬病灭活疫苗(PV/BHK-21株)”产品符合销售条件后立即独家销售,目前该产品已取得《新兽药注册证》,产品生产线处于最后调试阶段。

目前,爱宠生物已建成年产3000万剂的宠物狂犬病疫苗生产线。 是国内最大的宠物狂犬病疫苗基地。 目前我国紧缺的猫三联疫苗、犬双联疫苗生产基地正在建设中。

值得一提的是,2022年2月,农业农村部批准了爱宠生物联合研发的猫三联灭活疫苗(预防猫瘟热、猫传染性鼻气管炎、猫杯状病毒)的临床试验申请。 。 该疫苗规划年产能为3000万头/剂。 根据临床进展,有望成为国内首个上市的猫三联产品。 也有望改变目前国内宠物疫苗市场格局。

此外,康华生物还将在2021年成立全资子公司康华动保,致力于预防犬类前端狂犬病。 同时,康华动保还凭借自身在人用疫苗生产技术方面的优势,与杭州优本生物合作,生产高品质的动物疫苗。

此外,主攻猪疫苗的海利生物目前拥有犬瘟热、细小病毒病、腺病毒病三联活疫苗处于审评检验阶段。

结论:对于研发型企业来说,关键技术的突破决定了产品的上市时间。

综上所述,目前有宠物疫苗在售的科前生物和中牧股份明显占据了市场的先发优势。 康华生物未来也有望通过资本手段实现“弯道超车”,已有多款产品上市。 拥有涵盖犬疫苗和猫疫苗研发产品和管线的Biotech和Pleco也在不断发力。

毫无疑问,未来随着我国宠物疫苗的陆续获批,目前国内的竞争格局将会发生改变。 至于什么时候能够改变现状,一切都需要时间来检验。